医药企业并购发展之道:

Gilead高速崛起背后的动力引擎

(本文章由澜亭资本-菩提院原创,未经允许请勿转载)

Gilead(Gilead Sciences, Inc.)又名吉利德,是一家注册成立于1987年,以抗病毒/抗感染药物闻名世界的生物制药公司。公司的重点研究领域包括抗艾滋病毒药物,抗乙肝病毒(HBV)和丙肝病毒(HCV)在内的肝脏疾病药物,肿瘤药物,心血管疾病药物及炎症/呼吸系统疾病药物。 “抗流感神药”达菲(Tamiflu), “丙肝神药”索非布韦(Sovaldi),以及目前治疗艾滋病的高效联合抗反转录病毒治疗药物Truvada、Stribild、Genvoya、Descovy等均出自Gilead。

作为一家成立仅31年的年轻公司,Gilead以惊人的速度迅速成长。自上市以来,Gilead股价连年攀升,尤其是自2000年开始,在北美医药行业发展趋于停滞的大环境下,Gilead的股价猛超众多竞争对手,至今已超发行价100余倍(见图1)。由此,Gilead一跃成为医药巨头之一。

图 1:Gilead/对标企业股价走势

(数据来源:FactSet)

注:所有价格在1995年1月2日设为初始值100

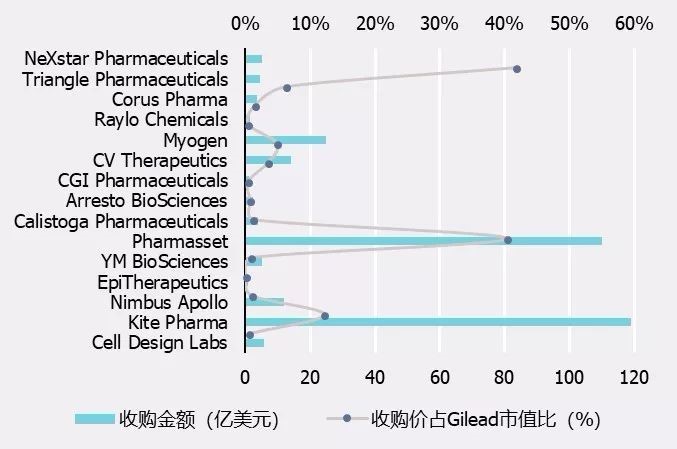

Gilead能在短期内取得如此辉煌的成绩,数次成功的收并购和正确的投后运营扮演了非常重要的角色。自1987年成立以来,Gilead共参与过20笔收并购交易(见图2),其中出售资产3次,全资收购上市公司6家,全资收购非上市公司9家,收购非上市公司资产2处。

图 2:Gilead历年收并购案例

(数据来源:Gilead公告)

相比传统医药企业,Gilead的收并购/投资模式有以下几大特点:

一、针对性强。回顾Gilead 31年的发展历史,Gilead所有收购的资产均与其本身的几大业务单元有着密不可分的联系。其中,大型收购出现了2次,且平均收购金额高达115亿美元;其余的15次收购平均收购金额则只6. 5亿美元(见图3)。Gilead这种关键性的小投资和狙击手式的大型投资相结合的收购方式,完全符合Jim Collins在《From Good to Great》书中指出的有效调动公司资源的形式,即刺猬原则 ––“通过分析,找到自己应该专注的发展(投资)方向” 。

图 3:Gilead历次收购金额

(数据来源:FactSet)

Gilead在账面现金及等价物仅20亿美元时能果断以110亿美元收购Pharmasset,却在丙肝药物投放市场获得了大量现金流后偃旗息鼓。这正如一个精明的投资者:宁可借钱投资优质的项目,也不随便将手中的资源浪费在盲目的投机中。

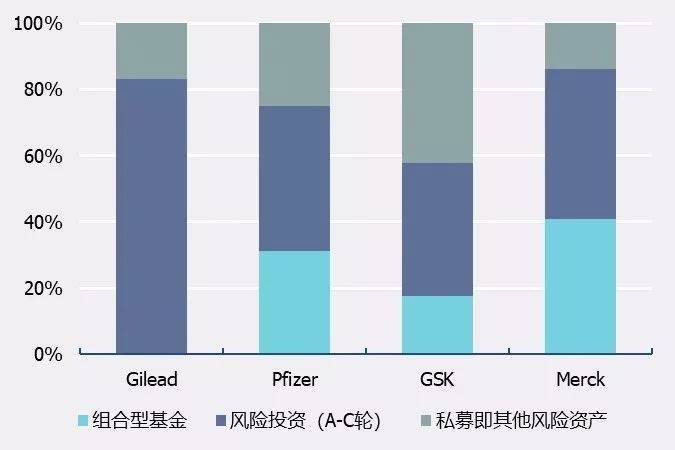

二、专业性强,专注性高。Gilead倾向于通过自己发掘潜在的高价值收购对象。作为Gilead的竞争对手,Pfizer、GSK和Merck在历史上都不同程度地投资了组合型基金。虽然这些基金同样专注于医药领域的早期投资,但是费用高、回报低,并且不能完美契合公司的特殊发展定位与需求。反观Gilead,80%的投资均为风险投资。此类投资固然风险高,但使得Gilead能以相对较低的价格获得符合自身发展的资产。

这种不借助外力,并且专注于自身领域的投资模式,在有效降低投资成本的同时,也反映出Gilead区别于传统制药企业的高度投资专业性,使其成为医药行业独树一帜的风险投资者。

图4:投资对象比较

(数据来源:FactSet)

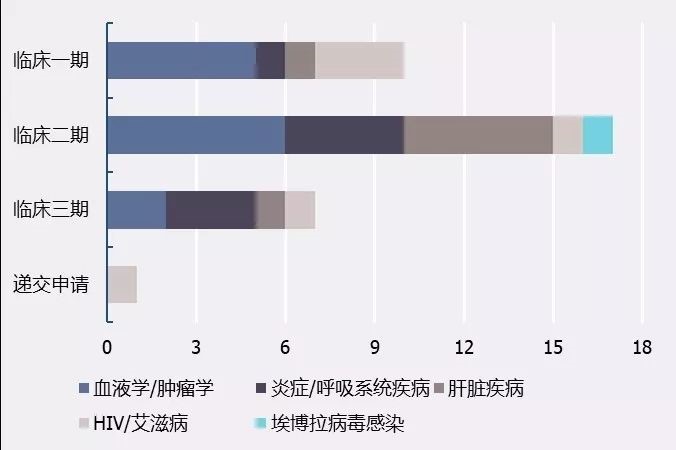

通过大量成功有效的风险投资,Gilead有效的提高了研发能力并扩充了管线,同时,收购获得的部分管线与Gilead自身管线具有良好的协同性。目前在Gilead的管线中,临床一、二期产品比率居高(见图4),Gilead有效地在投资中甄别早期产品并以此为基础积累优质产品管线的能力,使其未来发展充满了后劲。

图 5:Gilead产品管线

(数据来源:Gilead官网)

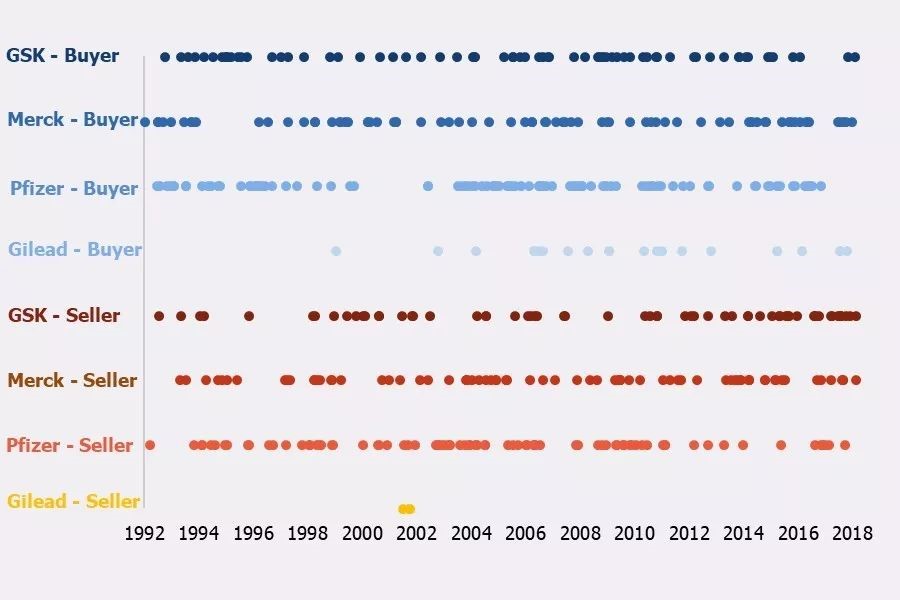

三、有效性高。对比Gilead和Pfizer、GSK、Merck的收并购历史(见图5),不同于后者频繁的收购与出售,Gilead自成立以来仅出售过3次资产,而3次出售均发生在2001年。这个数据侧面体现了Gilead投资的高效 – 它能极其精准地寻找到适合自己的收购目标,并能在交易完成后悉心培养,使得几乎每一笔交易都能有效地促进公司的发展。

图 6:Gilead/对标企业历年收购/出售资产状况

(数据来源:FactSet)

另一方面,以做抗流感药物起家的Gilead,进行的2次大型收购却分别在肝病和肿瘤领域。这看上去像是外行的一次豪赌,而实际上,Gilead在此前早已完成了试水:在收购Pharmasset之前Gilead完成了替诺福韦的研发;在收购Kite之前同样有Calistoga的成功收购案。这样先试水后加注的方式,恰恰是Jim Collins在另一本书《Great By Choice》中阐述的,“Fire bullets,then cannonballs”,这也是Gilead的大型收购都行之有效的重要原因。

四、前瞻性高。Gilead最令人称道的并购案,莫过于2011年以约占自身企业价值40%的110亿美元收购当时无产品上市,季度亏损近亿美元的Pharmasset。这笔无人看好的交易完成后一年半,Pharmasset的主要候选药物索非布韦最终以商品名索华迪(Sovaldi)获批上市,当年即实现21亿美元的销售额,也使得Gilead在一年之后跻身制药界前十。之后Gilead研发的组合了索华迪的HCV治疗药物Harvoni和Epclusa相继上市,到2017年第一季度,这三个药物的累计销售额已经高达492亿美元。

此外,Gilead在2003年以4.64亿美元收购Triangle Pharmaceuticals,同样给Gilead带来了巨大的收益。Triangle的恩曲他滨(Emtricitabine)在研发成功后,与Gilead自身研发的替诺福韦(Tenofovir)产生协同,成为其后续开发各种三合一、四合一抗HIV-1感染疗法的基石。目前,Gilead和GSK合计瓜分了约80%的抗艾滋病药物市场,而2018年2月Gilead获批上市的Biktarvy,将进一步扩大其市场份额。十几年前的收购能继续推动Gilead当今的发展,并非巧合。

2017年10月,Gilead以119亿美元收购了开发CAR-T(嵌合抗原受体T细胞疗法)的领军企业Kite Pharma,再一次引起广泛关注。实际上此次收购并非临时起意。Gilead对肿瘤业务一直抱有浓厚的兴趣,并早在2015年在CAR-T未成型时就已与Kite进行初步接触,如此高的前瞻性使得Gilead能第一时间把握机遇,并迅速地完成收购。目前Kite的新药Yescarta已获批,Gilead一鼓作气又收购了Kite控股12%的Cell DesignLab。手握两大CAR-T平台,相信未来不久Gilead就能凭借着这两次收购扩大在细胞治疗领域的业务范围。

高度的针对性、专业性、专注性、前瞻性和投资的有效性,正是一个合格的风险投资者鲜明的特征。凭借着数次成功的收并购,Gilead不仅完成了迅速的成长,同时也非常明显地把自己和传统制药企业区分开。

作为扎根制药行业的风险投资者,Gilead在专注自身研发的同时,时刻关注着医药市场的发展和未来,并能有效地过滤市场的噪音,冷静且果断地进行投资决策。不少研究将Gilead的成功归功于前任CEO John Martin。不可否认,John Martin的几次成功收购造就了今日的Gilead,但公司的决策究其本质,并非由个人作出,而是由公司的团队与文化通力作用的结果。正如《From Good to Great》中提到的, “先找对的人” 。

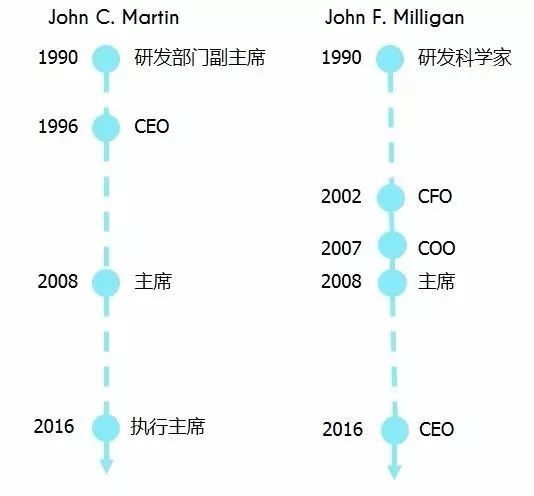

分析Gilead两任CEO的履历(见图7),我们可以找到很多共同点:

一、 John C. Martin拥有芝加哥大学的有机化学博士学位。他于1978年以研发部门副主席的身份进入医药行业, 1990年作为研发部门副主席加入Gilead,并于1996年任职CEO。2016年卸任CEO后,他以执行主席的身份继续协助管理着公司。

二、 John F. Milligan同样拥有生物化学博士学位,并且作为研发科学家于1990年加入Gilead。此后他曾担任过Gilead的CFO、COO、主席,并且于2016年接任CEO一职。

图 7:Gilead历任CEO履历

不难看出,两任CEO都拥有专业的制药背景,并且在公司创立初期便已进入Gilead的研发部门,此后经由公司内部选拔担任CEO。这使得他们具备非常重要的两大特征:

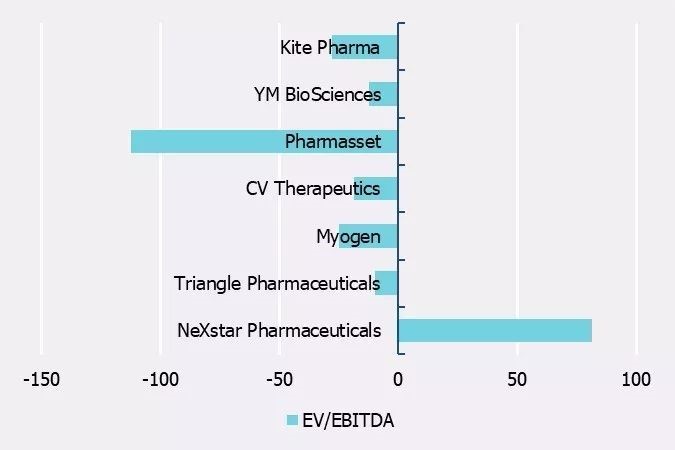

一、医药学术背景。区别于职业经理人,制药背景减少了他们与研发部门的沟通障碍,令他们更能从本质了解行业与公司的需求,以及未来的发展。因此,他们在制定收并购决策时不仅着眼于标的的财务状况,而是根据公司自身的研发需要量体裁衣(根据已有的统计数据,除1999年收购的NeXstar 外,其余所有被收购企业在当时均处于亏损状态,见图6,这类企业在传统的职业经理人眼里并不是好标的,更何况Gilead通常进行的都是溢价收购)。

图 8:被收购企业估值

(数据来源:FactSet,单位:百万美元)

二、经由内部选拔。两任CEO均从公司内部选拔。相较 “空降” 的CEO,较长的本公司工作年限使他们经历了足够的考验并获得良好的公司文化熏陶,所作出的决策也会受公司文化影响,更贴合公司的发展战略。

两大特征相辅相成,造就了两位CEO相似的收并购风格。试问,有谁能比制药背景的人更了解制药行业动态,又有谁能比内部人员更了解公司的需求?

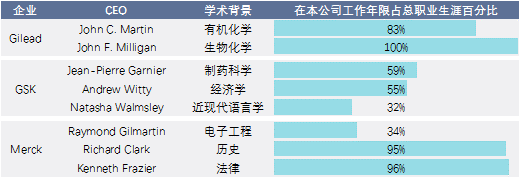

反观Gilead的几大竞争对手(见表1):GSK的三任CEO在本公司的工作年限均相对较短,在加入GSK前较长的工作经历必然带来文化上的差异性;而Merck的三任CEO同样缺少制药背景,对行业的了解远不及拥有制药背景的John C. Martin和John F. Milligan。

表 1: Gilead/对标企业CEO履历

注:在本公司工作年限占比直接影响其对公司文化的认可度

此外,除了两任CEO,Gilead的不少管理团队成员均在本公司拥有较长的工作年限。其中,研发执行副总裁 WilliamA. Lee入职于1991年;药物开发和制造执行副总裁 TaiyinYang入职于1993年;CMO与COO均入职于1999年。长期的公司文化熏陶影响了他们,而他们也在Gilead的发展历程中扮演着不可或缺的角色。诚然,作为一家高速发展壮大的制药公司,随着时间的推移,Gilead也吸收了不少外来新鲜血液进入研究与管理团队,但Gilead一直坚守着自身的公司文化与团队文化,并将这些文化带给新加入公司的每一个人。

Gilead的迅速成长并非偶然。成立以来,Gilead的收购目标明确、策略清晰并富有远见,更像一家扎根制药行业的风险投资者;人才任用方面也拥有明显区别与其他巨头的深耕与专注特点。优秀的公司文化和卓越的发展策略贯穿始终,就如一双看不见的手将各方面完美糅合,使公司朝着正确的发展之路前行。正因为如此,Gilead才得以坚持自己的发展战略,以医药行业风险投资者的身份积极投入收并购活动中。

Gilead通过其独有的收购策略经过短短二十多年便问鼎医药界前十,而近年来的榜首Pfizer(辉瑞)是否也有其独特的收购模式?收并购在它漫长的发展历程中又扮演了怎样的角色呢?敬请期待。

免责声明

“本公众号”指由杭州澜亭投资管理有限公司(以下简称“本公司”)注册并负责运营的公众号“澜亭序(LanTingResearch)”及其本公众号内所发布的所有信息及材料。

1. 本公众号所载信息和资料的来源皆由本公司审核,且本公司尽力严谨处理本公众号所载信息和资料,但本公司的审核仅限于信息与资料的表面审核,并不构成本公司对其准确性、充分性、完整性及其使用的适当性等的任何保证;本公司及其股东、员工不对本公众号内第三者所提供资料的任何错误或遗漏承担任何法律责任,投资者应自行承担依据本公众号资料与信息所作决策的所有风险。

2. 您理解并确认,本公众号所登载信息与资料具有时效性,您在阅读资料或信息的时间与资料或信息有可能因所基于的资料或信息发布日之后的情势或其他因素的变更而不再准确或失效。本公众号不对您由于本公众号所登载信息与资料的时效性所作决策承担任何法律责任。

3. 您理解并确认,本公众号为向用户提供便利而设置的外部链接网页(如有)的内容并非由本公司实际控制,本公司会对该外部链接功能进行定期检查,但本公司不能保证其所载入信息的真实性、准确性、充分性、完整性和时效性,同时,亦不应视为本公司同意、推荐、认可、保证或推介任何第三方或其网站所提供的服务/产品,您须自行识别、判断该等网站信息的可靠性。

4. 您理解并确认,本公众号介绍的信息和资料并非旨在提供任何形式的建议(包括但不限于投资、税收、会计或法律等的建议)。这些信息和资料仅供一般性参考,不应被视为购买或销售任何金融产品的某种要约,亦并不构成本公司对任何金融产品投资收益的保证。

5. 您理解并确认,未经本公司书面许可,您或您所代表的机构不得转载和发布本网站内的任何信息。

6. 除非存在故意不当或欺诈行为,本公司及其股东、员工对于因您进入、访问或使用本公众号,或无法进入、访问或使用公众号而可能对您导致的任何直接或间接损失,不承担任何责任。